Как да се увеличи пенсията си

Един от най-важните въпроси на финансовото планиране е въпросът за пенсиите. Но, за съжаление, малко хора мислят за пенсиониране след 30 години, и особено през 18-20 години. Обикновено започваме да мислим за пенсиониране е по-близо до 50. На тази възраст, можете да вземете някои стъпки, но ефектът им не е същото. Така че, ако си млад, че е време да се направи малка инвестиция днес, за да ви зарадва надежден дивидент от 30 години насам.

3 Помислете съществуващите варианти на формиране на пенсията:

Застраховка за пенсия за старост.

Финансиран част от пенсията, която може да се инвестира в частни пенсионни фондове или прехвърлени на управляващото дружество.

Независими спестяванията и инвестициите.

Нека разгледаме последователно всички възможности, за да се разбере, че ние блесне в бъдеще и как можем да повлияе на ситуацията.

Застраховка за пенсия за старост.

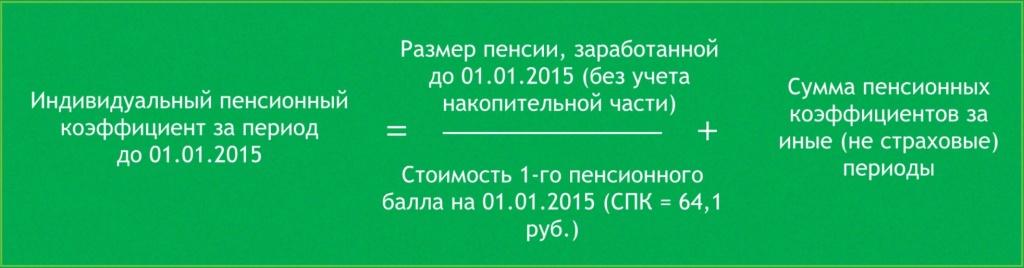

Правото на пенсия ще даде пенсия фактор (PC), който се изчислява по десетобалната система старшинство, заплатите и действителната възраст за пенсиониране. По този начин минималният праг е настроен на този коефициент 30 точки.

Така, че това е много се говори за увеличаване на минималната продължителност на услуга, но вместо искания не са се увеличили за всички, както и за отделните граждани. Така че тези, които получаване на предходност <15 лет, или ПК <30 баллов получают право на минимальную трудовую пенсию на 5 лет позже. Для остальных разработаны механизмы, стимулирующие более поздний выход на пенсию: например, если оформление пенсии будет добровольно отложено на 5 лет после достижения пенсионного возраста, то страховая часть выплат увеличится на 45%.

За да се разбере как да се изчисли пенсията си и как да брои точки за пенсия, които имате с нас бродят из няколко страници с формули и математика, но повярвайте ми, че си заслужава - да научите много интересни неща!

Как да изчислим пенсията ви?

Така че, формулата за изчисляване на пенсионно осигуряване е много опростена, както следва:

PC - пенсионна ставка или сума на натрупаните пенсионни точки.

Сигурност - стойността на 1-ви точки в годината на пенсиониране.

FV - фиксирани плащания.

PKV - до фактор за пенсиониране след изтичане на срока.

Основното нововъведение в пенсионната система са пенсионни точки. Сега те ще определи вашето пенсиониране. Броят на точките зависи от размера на начислените и изплатени застрахователни премии и продължителност на застраховка.

Въпреки това, не можете да се занимавам с изчисления, но само за да ги видите на сайта на пенсионния фонд. Това е достатъчно, за да се регистрирате на gosuslugi.ru на сайта и да влезете в личния си профил в pfrf.ru. на сайта Тук можете да проверите колко работодателя си редовно прави вноски в пенсионен фонд.

Помислете за герой, чийто опит на 10 години, през което време той получи средна работна заплата за България, а след това той е получил около 20 точки.

SW година - общата сума на премиите, получени за пенсията на гражданина от пенсионния фонд през дадена календарна година. Брои за 16% от официалната си заплата в случай, че не сте превели част от спестяванията си в пенсионен фонд, или 10%, ако се прехвърля.

Например, когато средната работна заплата за нашия герой, за да 30000 рубли SVgod = 30000 * 16% * 12 месеца = 48000.

NCW година - задължителни вноски за осигурителен пенсия за осигурителен стаж в дадена календарна година.

Feature на точкова система е наличието на ограничения за максималния размер на точки, които могат да бъдат получени през годината. По този начин, ако сте достатъчно късмет да притежавате заплати над 59250 рубли, изчисляване на точките на пенсионирането си си така наречения "Излишък на доходите", няма да бъдат засегнати. Т.е. при месечна заплата от 59250 рубли да получите най-много 10 точки за годината, а при заплата от 150000 или дори 1 милион рубли, можете да получите същите 10 точки. (Максималните точки в секционните данни са представени в таблица 1).

Година назначаване на пенсии за старост

В нашия случай, нашият герой е работил 10 години, ние приемаме, че той започва да работи на 20 години, в зависимост от пансиона той остави да работи за още 30 години. Изчисляваме си резултати през последните 30 години. (Ние няма да се вземат предвид инфлацията - всички вярват в днешни цени).

Точки на нашия герой се превърна в 10 846.46 RUB (171.89 пункта * 71.41 търкайте.). Оказа се, не много, но това не е всичко. Смятаме, че по-нататък.

Освен пенсия в точки във формула настоящото план като фиксирана част на дом.

Също така, в нашата формула ние сме мултипликатори за пенсиониране след изтичане на срока. Тези коефициенти за пенсионните точки и фиксираната част малко по-различен и се определят съгласно таблица 2.

Броят на месеците, доброволно отлагане на датата на получаване на пенсия за старост

Така че, нашият герой пълна пенсия, ако той не се превежда част от своите пенсионни спестявания на средства и време пенсиониран = 171.89 пункта * 71.41 рубли. * 1 + 1 = 4383.15 * 16658 рубли.

Заключения. Кой печели в пенсионната система?

По този начин, когато средната за България заплати в 30 TR с опит от 40 години за пенсиониране за 16.7 TR За да бъда честен - не много.

И това, което е максималният размер на пенсиите? Максималният размер на пенсията, също е ограничен и се получава 31.5 TR (В днешни пари). Притежателите на високи заплати, тук трябва да се нарани. С глад няма да умре, разбира се, но едва ли на парите, които могат да си позволят да живеят като европейски възрастни граждани и да пътуват по целия свят всяка година. Освен това, ако няма желание на възрастта за пенсиониране да се справят с безплатна медицинска помощ, би било хубаво да има допълнителни предпазни възглавници.

За притежателите на минималната работна заплата - и малко добро. Когато S / N 1 пъти минималната работна заплата (сега 5965 рубли), за да наберете-през 30 точки, необходими за да работят най-малко 30 години. В този случай, максималната възможна пенсия въз основа на фиксирана съвместно заплащане ще бъде около 7 TR

Какво да правите, ако сте бизнесмен, предприемач и изплащане на заплати за себе си? Вие губите в този случай най-много. Тъй като се плаща заплата, може да приспадне от нея около 31% в различните фондове, а банката на пенсионната прасенце е само 16% и дори тогава не във всички заплати, но само един, който не надвишава нормативната част. Тук поучителен пример за Стив Джобс, се е назначен официалната заплата на $ 1. )))

Нека да разгледаме първо с натрупване част от пенсията, както и дали да го давате, а след това се разглеждат методите на пенсионната самостоятелно натрупване.

Трябва ли да отида в NPF?

За тези, които не са се превърнали в част от средствата на пенсионните спестявания, създаването на пенсия ще се приспадне 16%, а не да се финансира част. Тези, които са преведени на част от пенсията, в пенсионния фонд, само 10% ще отидат за застрахователната част от пенсията, останалите 6% ще се формира отделна част от финансиран пенсията.

Нека се опитаме да разберем, че това е по-евтино от първа или втора.

За да може правилно сравнение, нека вземем нашия герой със средна заплата от 30000 рубли.

Нека започнем с изчисляване на застрахователната му част от пенсията. Последният път, като се използва ставка с размер на 16%, имаме в крайна цифра от 16 658 рубли. Нека да видим какво ще се случи в размер на 10%: в този случай, нашият герой е натрупал само 96 точки ((30 000 рубли * 12 месеца * 10%) / (59 250 рубли * 12 месеца * 16%) * 10 .... * 30 години).

По този начин, на превода на 6% в кумулативната част, броят на натрупаните точки можете се намалява с 36%, съответно се намалява и цялата пенсионно осигуряване.

Нашият герой застрахователната част от пенсията се намалява до 3,990 рубли. Въпросът е, ще спестяванията прехвърлени на NPF го компенсират тази сума?

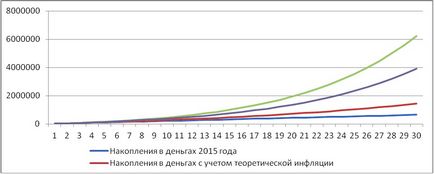

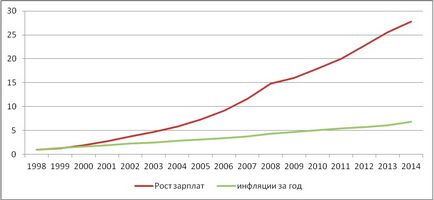

Нека да разгледаме първо без номера, какво ще се случи с парите, ако ги поставите в NPF. Разпределянето на КСЗ ще работят ежегодно умножени по определено ниво на рентабилност. Като цяло през последните 10 години, най-добрият доходност по отношение на надеждност NPF беше на 10%. Натрупана% на годишна база добавя към сметката си и продължи да расте заедно с постъпленията от заплатата. В същото време, вашата заплата е в никакъв случай постепенно ще се увеличи, след като инфлацията, а с него и ще се увеличи и плащания към NPF. По този начин, Ви натрупване APF овладяване на инфлационния компонент и компонент добиви.

Какво е застраховка част. Тук държавата обещава да ежегодно индекс на цената на една точка върху индекса е под равнището на инфлацията, но това не обещава всяко завръщане.

По този начин, ние имаме в първия случай се оказва,: на растежа на заплатите и удръжките, след като инфлацията + доходност. На второ място след компенсация на инфлацията. Това предполага, рентабилността на първото изпълнение.

Ние провери цифрите, по примера на нашия герой. С една заплата от 30000 рубли на месец, той ще удържа в SPF 6%, което ще бъде 21600 рубли годишно. Ако си представим един свят без инфлация, в продължение на 30 години, той ще прехвърли на NPF 648 хиляди рубли. (Blue). В този случай, като се вземат предвид годишните икономии на доходност от 10%, след като 30 години за сметка на нашия герой ще бъде 3,908,378 рубли. (Пурпурен линия). В един свят на инфлация цифри са още по-впечатляващ.

Освен това, за да се изчисли от вноски пенсия на месец е достатъчно да се разделят на общата продължителност на фонда до 228 месеца (за период от наследствени права) - получавате 17 142.01 рубли. (3,908,378 рубли. / 228 п.). Нека се върнем към нашата загуба в 3990 рубли. За да се проведе адекватно сравнение, ние трябва да се сравняват всички или без инфлация, или всички инфлацията. Сравними без инфлационни индекси: TR 17 значително надвишава загубите ни в застрахователния част от 3.9 пункта в ТР

Но има още 3 предупреждения за които трябва да знаете:

NPF фалира. NPF, както и банките ще участват в системата за гарантиране на влоговете. В случай на несъстоятелност NPF вашите спестявания ще бъдат възстановени и да се прехвърлят в друг фонд.

В SPC няма да има възвръщаемост за всички времена. Като защитен механизъм, можете просто да отидат в друга NPF, ако сегашните показателите за успешно представяне фонд вече няма да издържи. Въпреки че рискът за получаване на по-малко, отколкото е очаквал, винаги остава.

Преводи на NPF обещава да се получи по-висока пенсия, но по-високи доходи е свързано с определени рискове. Приемете тези рискове или не - всеки отделен случай.

Във всеки случай, ако все пак избора, направен в полза на NPF - е необходимо да се подходи внимателно избора на фонда.

Важно предимство на SPF може да се разглежда възможността за наследяване.

Далеч от страната, наречена Хондурас.

Александър, има и друга практика и още един опит! Елате в нашите безплатни семинари, да ви покаже как да диверсифицират своите активи по видове активи, държава, валута, а не да се страхува, че някой ще те хвърля. За децата - Съгласен съм на 100%!

Прочетете историята на Френската революция (колкото е възможно повече, за да отнеме натрупване). Руската революция - почива.

По мое мнение в частта, където около себе натрупване е грешка. А именно, че е необходимо да се съсредоточи върху рентабилността не е безрисков и до минус инфлацията безрисков. Защото изчисления на текущата работа, сме натрупали капитал, и да получите с него 10%, докато реалната стойност на парите намалява и реалната стойност на тези 10% по-малки, след 10 години той ще бъде 2 пъти по-малки. Така че аз бих zakazdyvalsya за да се получат 3%, съответно, и капитал трябва да е повече от два пъти по-3+

Е, това е ние получаваме 10% от размера на инфлацията реинвестира и да получите реална възвръщаемост за допълнителен период на постоянно ниво.